Digitalización de los servicios financieros: retos y futuro

7 de julio de 2021

El sector de la banca y los servicios es uno de los primeros que sufrió una digitalización severa. Esta primera digitalización tenía como objetivo incrementar la competitividad y tratar de sacar delantera a los rivales. Pero a pesar de ser pionero, el sector se enfrenta también al reto de llevar esa digitalización al siguiente nivel. No ya para ganar ventaja, sino sencillamente, para mantenerse en el negocio.

Sngular lleva acompañando a las entidades en esta carrera hacia el futuro durante más de 20 años, por lo que no es de extrañar que sea el sector en el que más experiencia tenemos.

Los retos del sector

A pesar de ser, como decimos, uno de los sectores más digitalizados, hasta el punto de que podíamos afirmar que los bancos modernos son en muchos sentidos compañías tecnológicas, se enfrenta ahora mismo a tres frentes muy serios de digitalización “de nueva ola”, con retos muy diferentes entre sí:

-Sus aplicaciones de banca online y su experiencia de usuario: Las entidades han pasado de atender al público a través de ventanillas, al otro de lado de las cuales había una persona con formación y conocimientos para utilizar los complejos sistemas bancarios para operar en nombre del cliente, a proporcionar a sus usuarios el acceso directo a unas aplicaciones que, está claro, tienen unas necesidades mucho más elevadas de experiencia de usuario, facilidad, versatilidad y seguridad.

-La actualización de sus sistemas de backend y “core”: los denominados sistemas “Host”, para responder a múltiples necesidades que han surgido por la masiva digitalización de este siglo. Estos sistemas, herederos (en algunos casos no muy lejanos) de los sistemas bancarios que se instalaron en la primera digitalización de la banca en algunos casos en los años 60 y 70, son extremadamente difíciles de sustituir por lo crítico de su funcionamiento y en muchos casos, por la estricta regulación a la que se enfrentan las entidades.

-La escasez de talento tecnológico provocada por la desmesurada demanda golpea particularmente a grandes empresas como los bancos, pues tienen una doble barrera extra al talento: por un lado, no pueden permitirse la contratación del talento más junior, pues el tipo de proyectos en el que suelen estar involucrados requiere de profesionales no ya con experiencia, sino con una marcada seniority. Por el otro lado, este tipo de talento es particularmente exigente a la hora de aceptar puestos de trabajo, exigiendo marcos tecnológicos y de gestión de los proyectos basados en stacks y metodologías modernas, lo que implica otro reto cultural interno en las organizaciones a la hora de atraer y conservar este tipo de talento que, además es cada vez más core en el modelo de negocio moderno de las entidades.

La experiencia de usuario ahora es online

Los bancos han pasado de ser ese lugar “al que vamos” a ser ese servicio al que nos conectamos. Para ello, usuarios particulares y corporativos empleamos las aplicaciones que las entidades ponen a nuestra disposición: canales de banca online, servicios de pagos o de inversión, etc. Estas aplicaciones se han convertido en la puerta de acceso y el canal de operación, por lo cual son uno de los principales focos de atención e inversión de las entidades, que se enfrentan, con ellas, a varios retos:

-El primero y uno de los más visibles es la experiencia de usuario de estas aplicaciones. A diferencia de aquellas con las que opera el personal de las oficinas bancarias, los usuarios de éstas no tienen la formación específica para usar los servicios del banco, por lo que la interfaz debe de facilitar la operación a estos clientes. Pero con eso no basta: el cliente moderno está acostumbrado a utilizar aplicaciones para la inmensa mayoría de los aspectos de su vida, por lo que valorará positivamente aplicaciones que ofrezcan una buena experiencia visual y de interfaz y negativamente las que no. Una mala aplicación móvil es el equivalente, en términos de banca clásica, a una red de oficinas viejas, sucias, desordenadas y con empleados poco competentes. También, aquellas que ofrezcan los servicios más novedosos y convenientes generarán más tracción hacia el banco y mayor retención de los clientes, ambas cosas vitales en un mercado tan competitivo.

-Los usuarios han pasado de entender como necesario pasarse por las oficinas de las entidades a considerarlo una molestia innecesaria en la mayoría de los casos. De este modo, las aplicaciones se enfrentan al reto de ofrecer una experiencia online end-to-end, con operaciones que puedan iniciarse y terminarse en el mismo dispositivo; no ya sólo las clásicas transferencias y pagos, sino procesos más complejos y que requieren pasos más elaborados, como las altas de nuevos clientes, contratación de préstamos, hipotecas, avales, etc. que exigen, entre otras cosas, el envío y comprobación de documentación o la comprobación de la identidad del usuario.

-Por supuesto, estos mismos usuarios que exigen aplicaciones que permitan hacer todo, hacerlo de manera fácil y en un entorno de usuario moderno y atractivo, exigen también poder hacerlo desde cualquier lugar, cualquier dispositivo y en cualquier momento, obligando a las entidades a proporcionar soluciones multicanal adaptadas a ordenadores, móviles, tablets, smartwatches, televisores o asistentes inteligentes, cada uno de ellos con su propio ecosistema de sistemas operativos o entornos de ejecución, asegurando además la seguridad del acceso y la operación.

-A todo lo anterior, hay que sumarle otra exigencia: los accesos y el funcionamiento de estas aplicaciones tienen que ser rápidos y ágiles, ya sea a horas intempestivas de la madrugada o en plena hora punta, obligando a las entidades a mantener sistemas de alta disponibilidad y escalabilidad, con soporte de altas concurrencias para los momentos con máxima carga de usuarios.

-El ecosistema financiero ha dejado de ser campo de juego exclusivo de las entidades clásicas, y se ha llenado de aplicaciones y servicios que provienen tanto de la nueva competencia de la que hablábamos antes, desde startups hasta gigantes como Apple o Google (que ofrecen servicios similares, como gestión de pagos o finanzas personales), como de otros sectores adyacentes que tradicionalmente han movilizado grandes cantidades de dinero como el mundo del retail, los seguros, o los viajes, lo que abre la puerta a asociaciones, ventas cruzadas o integraciones novedosas con (o en) aplicaciones de estos terceros, que han de pensarse con cuidado desde el punto de vista de su oferta de valor y su Service Design y que presentan retos tecnológicos adicionales de interconectividad entre organizaciones distintas*.*

-Y por si todo lo anterior no fuese suficiente, los bancos tienen uno de sus mayores retos de experiencia de usuario en conseguir implementar la mayor cantidad de medidas de seguridad y protección, tanto propias como de sus clientes, en experiencias lo menos intrusivas o con la mínima fricción que sea posible, un aparente contrasentido que ha dado lugar a la aparición de un nuevo campo de “experiencia de la seguridad”, que busca convertir todas esas medidas de seguridad en lo más “invisibles” que sea posible.

Cuando tu negocio evoluciona más rápido que tu tecnología

Pero en lo referente a sus sistemas core, el reto no es menos complejo y tiene también, múltiples frentes:

-Los sistemas core son absolutamente críticos, por lo que no se puede interferir en su funcionamiento y cualquier actualización requiere de unas precauciones y una seguridad extrema, lo que los convierte en proyectos arduos y costosos, con un riesgo percibido muy elevado y muchas posibilidades de resultar “traumáticos” para la organización.

-El “core” de estos sistemas core, está basado en muchas ocasiones en tecnologías legacy que resulta un reto mantener e integrar con la infraestructura y arquitectura modernas y que presenta, además, una problemática especial relativa a la dificultad de encontrar personal experto en estas tecnologías.

-En el core de bancos internacionales e incluso de muchos nacionales, fruto de fusiones y adquisiciones de entidades de diverso origen, se encuentran en muchas ocasiones múltiples sistemas host, extremadamente diversos e inicialmente incompatibles entre sí, cada uno en una geografía distinta, diseñado según necesidades y filosofías diferentes, que deben dar servicio a clientes distintos aunque todos lo sean de la misma entidad.

-La carga de estos sistemas y la complejidad de las operaciones se ha incrementado en varios órdenes de magnitud, desbordando incluso las previsiones más optimistas de los sistemas originales. En vez de dar servicio a decenas de miles de empleados, tienen que dar servicio a centenares de miles o millones de clientes.

-Las expectativas de servicio de los clientes modernos (inmediatez y tiempo real, end to end, integración con múltiples servicios y sistemas de acceso) han superado las capacidades de los sistemas existentes, limitados por la tecnología del momento, y requieren la implementación de soluciones en el estado del arte de la arquitectura que permitan la ejecución de operaciones y sincronización y actualización inmediata y constante.

-Las interconexiones con sistemas ajenas a la propia entidad son cada vez más complejas: las exigencias de mercado e incluso regulatorias obligan a los bancos a que sus servicios puedan ser consumidos más allá incluso de sus aplicaciones, a través de APIs que permitan a otras entidades o aplicaciones de terceros conectarse y operar con ellos.

-Y por supuesto y como no, la seguridad, cada vez más crítica tanto por la severa regulación a la que se ven sometidos los bancos como por el carácter cada vez más sofísticado de los ataques y amenazas a las que se enfrentan las entidades, lo que les obliga a estar en el estado del arte de la ciberseguridad.

El talento es el nuevo recurso escaso

Por si los retos tecnológicos no fuesen suficiente problema, los bancos se enfrentan a otro reto directamente relacionado pero de una índole muy distinta: el del talento humano. Todas estas nuevas tecnologías requieren personal formado en las disciplinas adecuadas, un personal escaso y por el que todas las industrias compiten.

El captar a este talento es un problema complejo, pues exige un esfuerzo muy elevado y no sólo en salario: estos profesionales exigen una serie de condiciones no monetarias que muchas veces chocan con la propia cultura de la empresa, como flexibilidad horaria extrema, teletrabajo como norma, cultura de trabajo y desarrollo agile o incluso que la reputación de la propia empresa sea la adecuada a sus ideales o intereses.

Pero no es el único problema, pues una vez captado, es extremadamente importante retenerlo, lo que puede demostrar ser todavía más difícil, especialmente cuanta más experiencia y conocimiento del sector acumule (lo que va convirtiendo en cada vez más valioso para una competencia también ávida de este tipo de profesionales) o cuanto más “se aburra” y le apetezca cambiar para hacer cosas diferentes, un lujo del que este tipo de talento puede disponer cuando quiera.

En todo caso, el esfuerzo que las entidades tienen que hacer para atraer, cuidar y retener al nuevo talento es un reto muy superior al que se han enfrentado en el pasado en este sentido.

Más de dos décadas acompañando a los bancos

Los más de 20 años que llevamos ayudando a diversas entidades bancarias a enfrentarse a sus retos tecnológicos, nos han dado la oportunidad de trabajar en un amplísimo rango de soluciones distintas.

Nuestros equipos de Scalable Platforms han participado en numerosos proyectos en todo el espectro de servicios de la banca a nivel internacional, desarrollando o colaborando en el desarrollo de más de una docena de canales de banca online y móvil en España, Estados Unidos y Latinoamérica, y en proyectos e iniciativas de todo el espectro funcional financiero: desde plataformas de onboarding y alta (las conocidas como “plataformas de originación”) hasta soluciones para financiación, como solicitud y gestión de avales online, pasando por el resto del “stack” comercial: pagos (nacionales e internacionales), tarjetas de débito y crédito, gestión de riesgos, hipotecas, créditos personales y PyMEs, banca corporativa e institucional, gestión del patrimonio o Fintech.

Esta amplia variedad de servicios nos ha permitido poner en práctica todas nuestras capacidades: Arquitectura y desarrollo tanto frontal como back, realización desde proyectos puntuales a soluciones end-to-end o migraciones a la nube… Hemos cubierto desde la ideación, el diseño de producto o servicio y su experiencia de usuario a su arquitectura y desarrollo, montaje de la infraestructura cloud y despliegue hasta participando como consultores expertos en iniciativas preexistentes, tanto tecnológicos como metodológicos, adaptándonos siempre a las especificidades del proyecto y la idiosincrasia y las necesidades de negocio del cliente.

Esto nos ha proporcionado una perspectiva y experiencia muy valiosas, que aúnan nuestro expertise tecnológico con el conocimiento del dominio de negocio, lo que nos ha permitido enfrentarnos a estos retos en numerosas ocasiones, cosa que hemos hecho en todos los ámbitos: desde las capas de integración con los cores bancarios o ESBs hasta la definición de la experiencia de usuario y el desarrollo de los interfaces frontales, desde la arquitectura al acompañamiento agile de los equipos, siempre trabajando codo con codo con los stakeholders del cliente, tanto de negocio como técnicos.

Un viaje alucinante

En este apasionante viaje, hemos aprendido un montón. Y aunque haya sido largo, no deja de ser cada día más sorprendente. De la conversión en digital del negocio clásico hemos pasado a un nuevo mundo en el que hay que definir nuevos negocios, diferentes a todo lo existente, para ser competitivos. Los retos tecnológicos tampoco se quedan atrás, pues el sector ha sufrido una transición, en muchos casos brusca, de los modelos basados en cores monolíticos y procesos batch a modelos en tiempo real, donde una operación de un cliente puede desencadenar una cascada de acciones inmediata (comprobaciones de seguridad, cross selling, identificación de tendencias, predicción de comportamientos…) y que exigen la implementación de lo último en arquitecturas de microservicios basadas en eventos sobre nubes públicas o privadas, con sistemas escalables que puedan asumir cargas impensables sólo cinco años atrás, o la integración con múltiples sistemas de terceros (pagos, transferencias, eCommerce, Middleware, CRMs…).

Y lo más apasionante, muchas veces, está detrás, entre bambalinas, acompañando a los bancos a poner en marcha y dar forma a sus equipos de DevOps, sus sistemas de Integración Continua, a la definición de sus procesos de desarrollo y de gobierno, buenas prácticas… A poner en marcha una maquinaria precisa y altamente eficiente capaz no sólo de desarrollar todas las nuevas aplicaciones necesarias para competir en este nuevo mundo digital e hiperconectado, sino para mantenerlas seguras y en perfecto funcionamiento.

Soluciones probadas de última tecnología

Todo este aprendizaje nos ha llevado a diseñar, desarrollar y poner en producción soluciones innovadoras que tienen en cuenta y resuelven muchos de los problemas a los que se enfrentan nuestros clientes. Uno de los mejores ejemplos de ello es nuestra “Data Acceleration Architecture”.

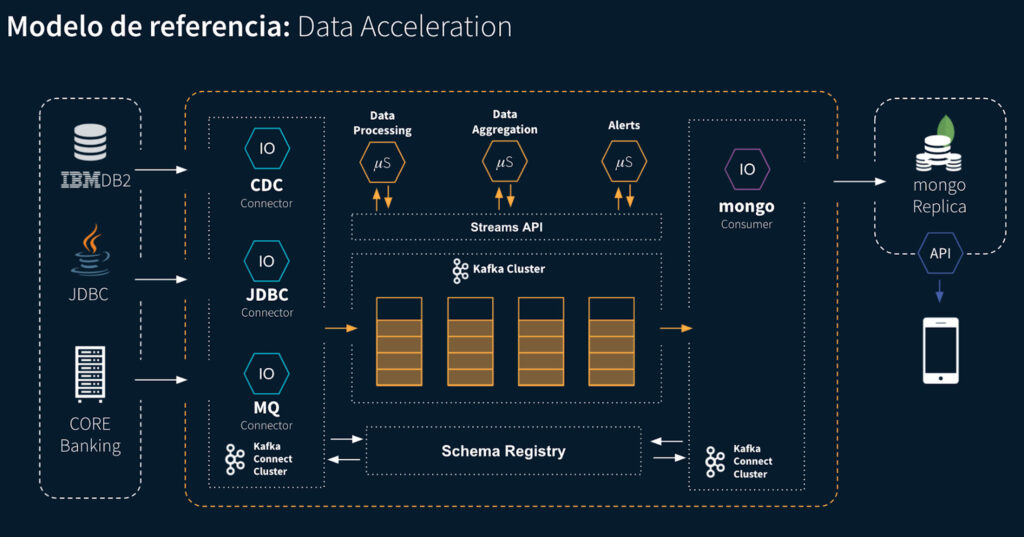

Se trata de un modelo de referencia para una arquitectura de datos (Data Acceleration), expuesta a través de una capa de servicios que provee a los canales digitales de la funcionalidad y agilidad demandadas por los usuarios.

Se trata de un modelo de referencia para una arquitectura de datos (Data Acceleration), expuesta a través de una capa de servicios que provee a los canales digitales de la funcionalidad y agilidad demandadas por los usuarios.

Esta arquitectura solventa las restricciones inherentes a las tecnologías de backend habituales en el sector financiero (los mainframes del core), resolviendo de manera autónoma las operaciones de consulta, descargando así a los mainframes y permitiendo el acceso en tiempo casi real a la información, para facilitar y generar ventajas competitivas derivadas de la explotación de sus datos.

Hemos implementado esta arquitectura sobre tecnologías Open Source y Big Data, para poder facilitar la adaptación a cualquier modelo de negocio de infraestructura (nube privada, pública, híbrida), con un encaje natural en arquitecturas de microservicios y/o eventos.

Modernización de cores

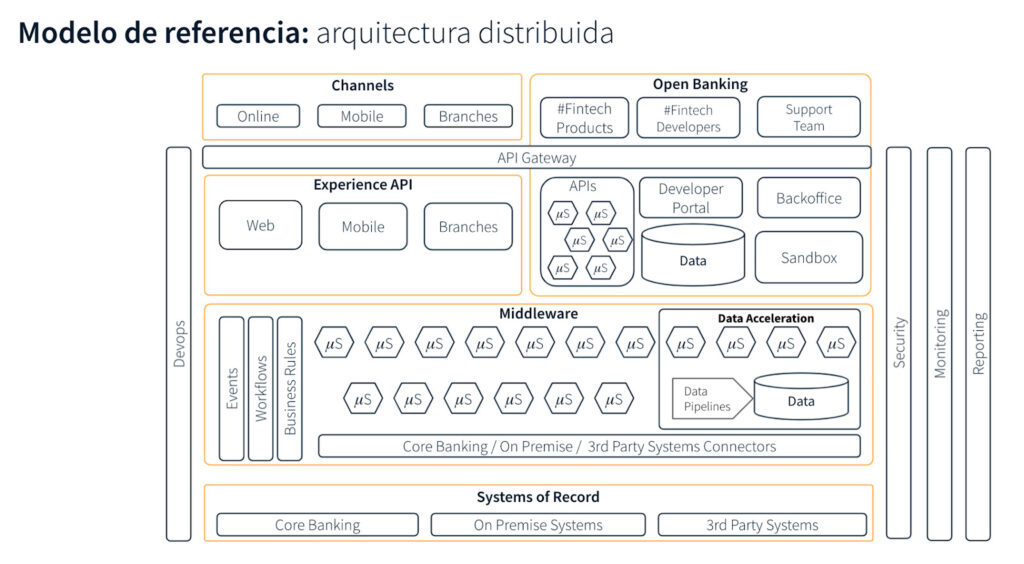

Otra de nuestras soluciones más demandadas son las arquitecturas basadas en eventos, especialmente por parte de organizaciones globales complejas que necesitan modernizar sus arquitecturas de TI para mejorar la calidad de sus operaciones y procesos a largo plazo.

Para ello hemos definido e implementado arquitecturas de microservicios que permite reemplazar los sistemas legacy con una aproximación iterativa y que no implica un cambio traumático ni interrumpe las operaciones del día a día.

Estas arquitecturas API Rest de 3 capas están basadas en el patrón CQRS para aumentar la velocidad y reducir costes. Estas tres capas incluyen la comunicación con los sistemas backend que cubre el Host, la API de orquestación y finalmente un conjunto de servicios para integrar a terceros. Están íntegramente orientadas a eventos, construidas sobre Kafka como intermediario y MongoDB como base de datos.

Estas arquitecturas API Rest de 3 capas están basadas en el patrón CQRS para aumentar la velocidad y reducir costes. Estas tres capas incluyen la comunicación con los sistemas backend que cubre el Host, la API de orquestación y finalmente un conjunto de servicios para integrar a terceros. Están íntegramente orientadas a eventos, construidas sobre Kafka como intermediario y MongoDB como base de datos.

También implementamos una solución de middleware basada en el modelo Actor de Akka para manejar la integración de servicios y RabbitMQ como intermediario de eventos.

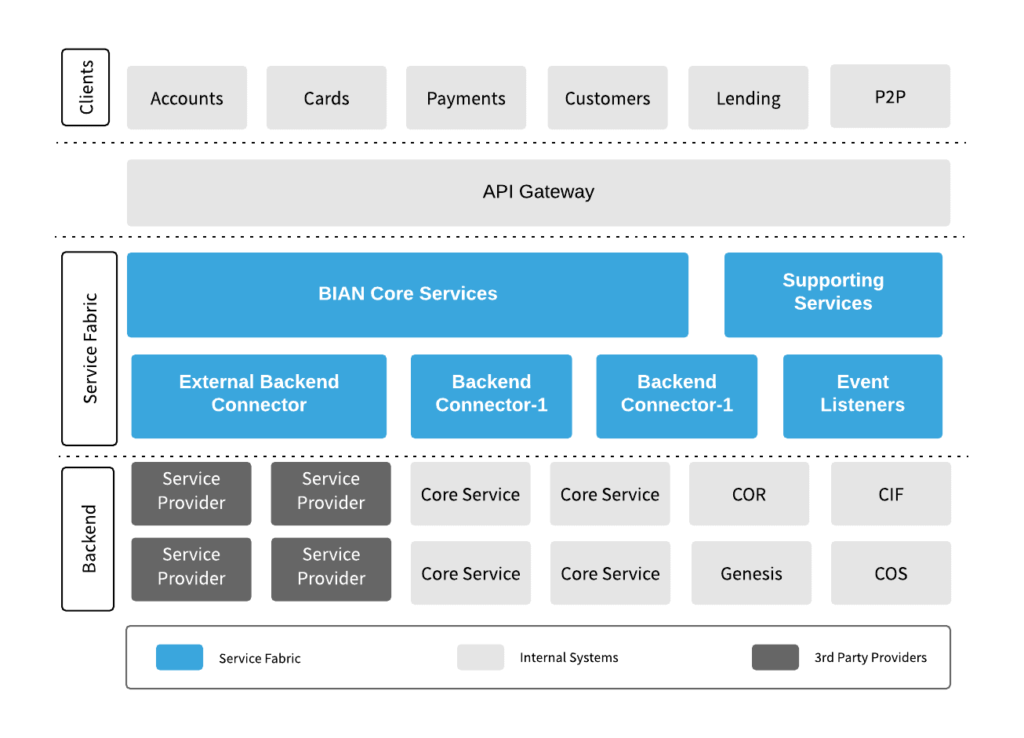

En algunos casos, para diseñar este tipo de plataforma, seguimos la recomendación de Service Fabric Layer de BIAN, el nuevo estándar para la banca internacional, a través de API REST, implementando interfaces BIAN existentes o creando nuevas cuando sea necesario.

No es necesario elegir entre diseño y tecnología

No es necesario elegir entre diseño y tecnología

Pero tampoco podemos olvidarnos de otro tipo de soluciones, orientadas a mejorar la experiencia de usuario y a la vez simplificar y abaratar radicalmente los costes asociados al diseño de las aplicaciones corporativas, con una aproximación en la dirección de los Design Ops y basada en los Sistemas de Diseño, pensada para resolver las necesidades particulares que tiene la industria de los servicios financieros, con ecosistemas cada vez más grandes de aplicaciones.

Esta aproximación permite combatir los problemas de reducción de la velocidad y la pérdida de tiempo y dinero provocados por la interacción (integración/handover) entre diseño y desarrollo, asegurar una experiencia de usuario unificada entre productos y servicios y acotar drásticamente el tiempo y el dinero dedicado tanto a rediseño de procesos como al mantenimiento de desarrollos antiguos.

Esta aproximación permite combatir los problemas de reducción de la velocidad y la pérdida de tiempo y dinero provocados por la interacción (integración/handover) entre diseño y desarrollo, asegurar una experiencia de usuario unificada entre productos y servicios y acotar drásticamente el tiempo y el dinero dedicado tanto a rediseño de procesos como al mantenimiento de desarrollos antiguos.

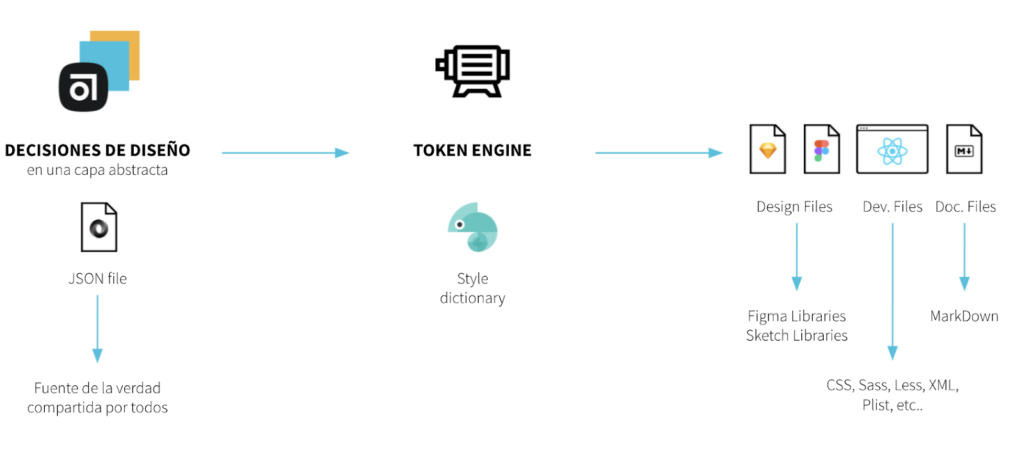

Los sistemas de diseño están basados en componentes (piezas reutilizables de interfaz) que se distribuyen a los equipos de diseño y desarrollo. Para Sngular, en nuestro sistema de diseño, la pieza clave es un Token Engine que transforma los componentes de diseño en assets que los desarrolladores utilizan en su código.

La gran ventaja de los Design Tokens es que son datos estructurados por lo que es posible hacer la transformación automática en otras estructuras de datos como librerías de diseño, componentes de desarrollo o markdown para documentación.

El viaje continúa

Ha sido, como decimos, un viaje apasionante, y lo mejor es que es un viaje que continúa y que cada día presenta retos más interesantes y un mayor potencial para hacer cosas increíbles y llevar el estado del arte un poquito más allá. El campo de juego es cada vez más complejo, con más actores, más regulaciones y más riesgos por el camino, pero desde Sngular estamos encantados de recorrerlo junto a nuestros clientes y ayudarles a desarrollar, en el proceso, la banca del futuro.

Nuestras últimas novedades

¿Te interesa saber cómo nos adaptamos constantemente a la nueva frontera digital?

Tech Insight

14 de abril de 2025

Google apuesta por la IA como palanca del hipercrecimiento empresarial

Tech Insight

19 de marzo de 2025

Visualiza la calidad del software con JIRA, Sheets y Looker

Insight

18 de febrero de 2025

El poder transformador de la IA en salud y farma

Tech Insight

19 de diciembre de 2024

Contract Testing con Pact - La guía definitiva